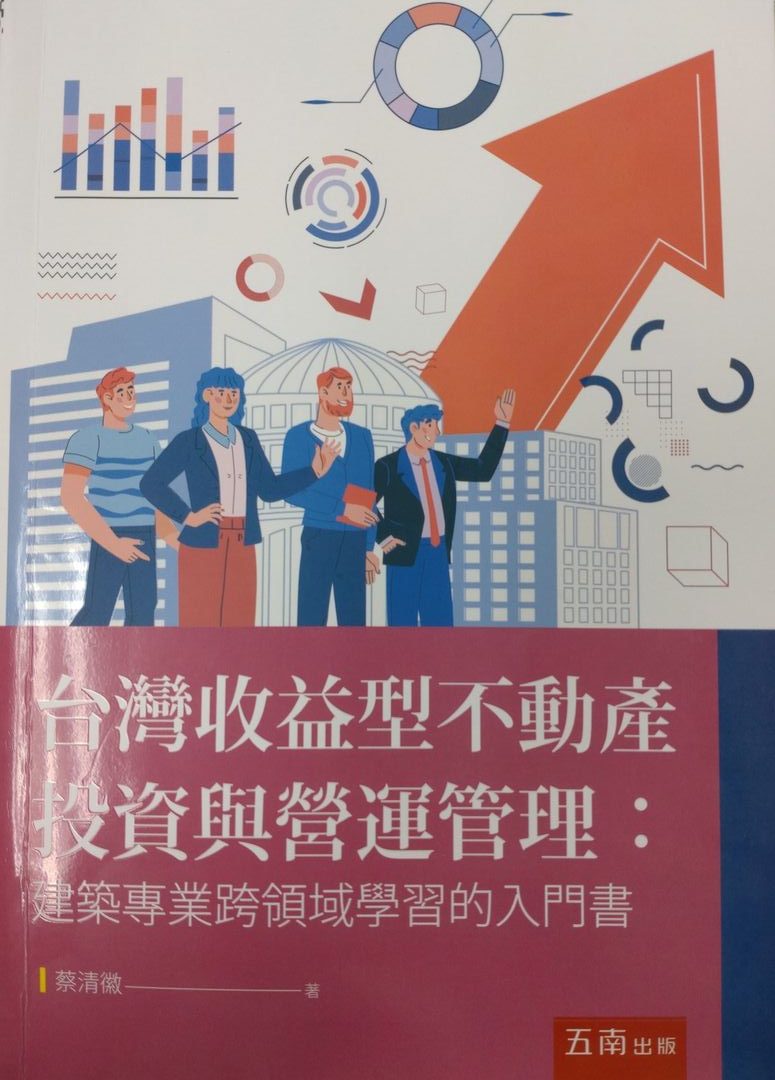

「心得:當學習更多相關知識後,我會再看第二次,有很多複雜的計算。這是很厲害的人寫的書,裡面的篇章都像是一個大主題。不知何時我才能擁有自己的收益型不動產,作為家族傳承。」

1.收益型不動產(不同於銷售型)~開發商投注大量資金,透過招商招租、營運管理,以期獲得長期穩定受益,達到財務自償目標的不動產開發模式。~倉儲物流、醫院、旅館、辦公室、零售商場(後三者適合財務型投資人)。是全球退休基金最熱衷標的之一。

2.收益型不動產是專業領域,產品完成要擔負創造利潤,是資產管理和事業營運者,不應讓財務分析者獨攬財務,多一些執行和管理思維,才能阻止財務分析偏頗失真,也可避免資產被高估而產生投資虧損。內控、內稽、落實公司治理。

3.一般偏重財務的不動產投資書籍,鮮有提到不動產生命週期概念,收益型營收取線並非平準化,而是有如學習曲線,初期營收可能是陡坡,爾後穩定,數十年之後因建物老舊營收遞減。

4.收益型投資二十年後,倘有顯著增殖,投資人會考慮處份獲利。

5.投資是為了將本求利,一旦轉為自用不動產,除了收益歸零,反而還增加內部支出費用,原先估計的收益就消失。自用不動產的租金設算,應該用”目標投資報酬率”設算自用租金,而投資型不動產,則是以實際簽訂的合約,輔以年化收益的調整,將免租裝潢期和特殊免租的約定平準化,避免影響租金收益率。

6.年化收益法~已不動產的帳面價值作為成本(分母),以當月含稅租金收入為基礎(分子)。收益率原則上要高於資金成本率。

7.物業管理人須符合公寓大廈管理服務人管理辦法和服務人管理辦法,要具備公寓大廈事務管理人員和公寓大廈技術服務人員證照(包含防火避難設施管理人員、設備安全管理人員兩類),不見得面對股東和投資人,要直接面對單位承租人

8.證券化孳息來源是”資產池”(真的有書提到這個….XD),也就是不動產加上金融資產,證券是指受益證券,乃是產生現金流入的資產作為擔保

9.四十年老公寓租金受益,市場還原率2%,市值500萬年租金10萬(500×2%=10),公寓面積20坪,每坪租金417。前房客退租,房東欲撥50萬翻新,投資計畫期5年,以折現率2%,投資50萬折現值為471346。之後租金調漲從417/坪變900坪,年租變成216000,以折現率2%計算,五年為1018107。最後將兩個折現值相抵,和預算成本比較1018107-471346=546761>50(可投資)。計算未來每年增加租金收益216000-100000=116000。投資報酬率:1~5年租金10萬,第六年投入50萬裝修,7~12年租金年收入21.6萬,期末以1000萬出售,總投資報酬率可達7.38%

10.自償率~評估年期內各年現金流入現值總和,除以計劃評估年期內各年現金流出現值總額之比例。市場還原率和資產報酬率比較簡單,折現率淨現值和內部報酬率以後再研究。收益型不動產常是中長期放款,在15~25年間固定償還。

山山沐榆感想筆記@653

作者: 蔡清徽

2022年12月25日

相關網站:https://www.eslite.com/product/1001116712682330639006